Die Erwerbsunfähigkeits-Versicherung: Eine alternative Absicherung zur Berufsunfähigkeit

Die Erwerbsunfähigkeits-Versicherung: Eine alternative Absicherung zur Berufsunfähigkeit

Die Erwerbsunfähigkeitsversicherung (EU) stellt eine wichtige Alternative zur Berufsunfähigkeitsversicherung (BU) dar, besonders für Menschen in risikoreichen Berufen oder mit Vorerkrankungen. Diese Versicherungsform bietet im Falle einer Erwerbsunfähigkeit Schutz, wobei sie sich wesentlich von der BU-Versicherung unterscheidet.

Kernunterschiede zwischen EU und BU Versicherungen

Leistungsvoraussetzungen: Die EU-Versicherung konzentriert sich ausschließlich auf die gesundheitlichen Einschränkungen des Versicherten. Entscheidend ist, ob der Versicherte eine Tätigkeit für weniger als drei Stunden täglich ausüben kann. Berufliche Qualifikationen, der Grad der Erwerbsminderung und die soziale Stellung sind irrelevant. Diese Versicherungsart orientiert sich damit an der gesetzlichen Definition der Erwerbsunfähigkeit. Bei der Berufsunfähigkeit orientiert sich die Prüfung auf die zuletzt ausgeübte Tätigkeit, wenn dieser nicht mehr als Hälfte der Arbeitszeit ausgeübt werden kann (ganz vereinfacht erklärt).

Kostenaspekt:

Die EU-Versicherung ist in der Regel deutlich günstiger als die BU-Versicherung, insbesondere für Personen in Berufen mit höheren Risiken oder Kosten.

Spezielle Tarife für Risikogruppen:

Ein Beispiel für solche spezifischen Angebote ist der Tarif MetallEMI basic care der MetallRente, der sich an Personen mit Vorerkrankungen richtet. Dieser Tarif ermöglicht es, mit begrenzten Gesundheitsfragen und einer Startrente von etwa 300 EUR, einen Versicherungsschutz zu erlangen. Durch die Möglichkeit der Dynamisierung kann diese Rente über die Zeit angepasst und erhöht werden, um mit den wachsenden Lebenskosten Schritt zu halten.

Kostenvergleich: EU-Rente versus BU-Versicherung

Die Kostenunterschiede zwischen einer Erwerbs- und Berufsunfähigkeitsversicherung sind signifikant und können für bestimmte Berufsgruppen das Doppelte oder mehr betragen. Gerade in finanziell anspruchsvollen Berufen neigen viele dazu, gänzlich auf eine Absicherung zu verzichten – trotz eines hohen Risikos der Berufs- oder Erwerbsunfähigkeit. Vergleichsberechnungen zeigen jedoch, dass eine EU-Versicherung auch mit optionalem Leistungsumfang finanziell tragbar ist. Bei Anpassungen wie der Reduzierung des Ablaufalters auf 65 Jahre und des Leistungsumfangs können die monatlichen Prämien für anspruchsvolle Berufsgruppen oft unter 100 EUR liegen.

Fazit

Die Erwerbsunfähigkeitsversicherung bietet eine kosteneffektive Alternative zur Berufsunfähigkeitsversicherung, besonders für Menschen in risikoreichen Berufen oder mit Vorerkrankungen. Sie ist ein wichtiger Baustein in der finanziellen Absicherungsstrategie und kann dazu beitragen, das Risiko des Einkommensverlustes durch Erwerbsunfähigkeit zu mindern. Die Wahl der richtigen Versicherung sollte jedoch stets unter Berücksichtigung individueller Bedürfnisse und einer gründlichen Marktanalyse erfolgen. Zu beachten ist, dass eine BU immer die bessere Wahl ist. EU-Renten sollten immer mit einem unabhängigen Vermittler besprochen werden, da die Leistungsunterschiede vielseitig sein können.

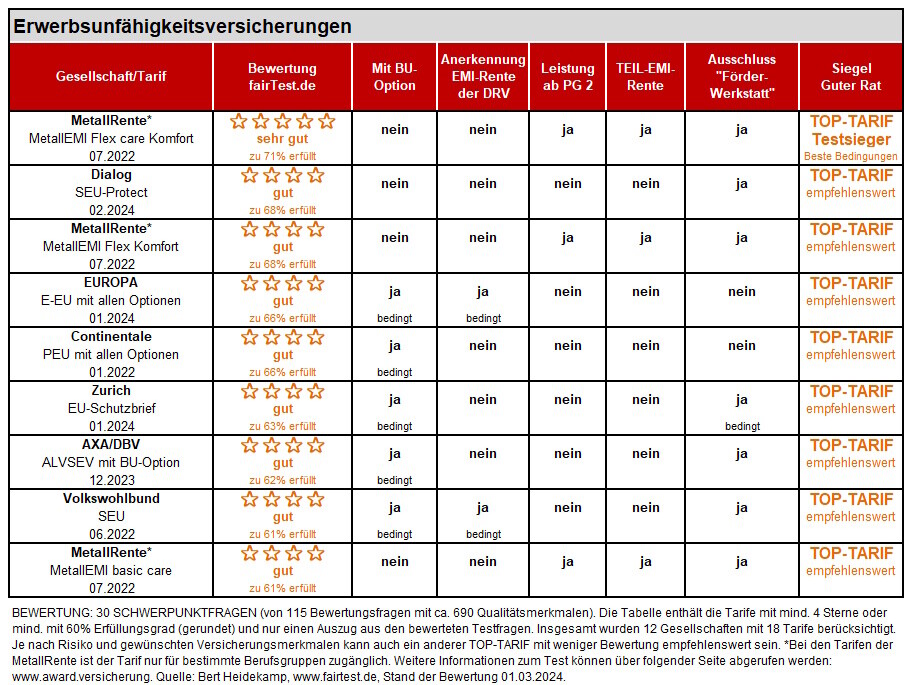

Die besten Tarife zur Absicherung bei Erwerbsunfähigkeit: Ein kritischer Blick

In der Welt der Arbeitskraftabsicherung nimmt die Erwerbsunfähigkeitsversicherung eine recht unbekannte, aber wichtige Rolle ein, obwohl sie nicht den gleichen Schutzumfang wie die Berufsunfähigkeitsversicherung (BU) bietet. Insbesondere zeichnet sie sich dadurch aus, dass sie auch bei psychischen Erkrankungen leistet – ein Aspekt, der bei anderen Formen der Absicherung, wie der Schweren Krankheiten- oder Grundfähigkeitsversicherungen, oft nicht oder nur eingeschränkt berücksichtigt wird.

Die Hürden für die Leistungsanerkennung in der Erwerbsunfähigkeitsversicherung sind zwar höher, dennoch bietet sie einen essenziellen Schutz für den Worst-Case. Interessant sind einige Tarife, die zusätzliche Leistungsauslöser beinhalten. So zahlt unter anderem die MetallRente im Komfort-Tarif bereits bei teilweiser Erwerbsminderung die Hälfte der versicherten BU-Rente, die unter bestimmten Bedingungen auf eine volle Rente erhöht werden kann (bei einem verschlossenen Arbeitsmarkt).

Jedoch gibt es auch kritische Aspekte zu beachten. So enthalten einige Tarife Verweisungsmöglichkeiten auf Förderwerkstätten oder ähnliche Einrichtungen. Bei der Tarifauswahl sollte darauf geachtet werden, dass der Versicherer auf solche Verweisungsmöglichkeiten verzichtet. Ein weiterer relevanter Punkt ist die Option für spezielle Personengruppen, wie Schüler, Studenten und junge Versicherte, die ohne erneute Gesundheitsprüfung in eine eigenständige BU-Versicherung wechseln können. Obwohl dies eine attraktive Möglichkeit darstellt, sollte eine BU-Versicherung, eventuell über einen Startertarif bevorzugt werden.

Interessant, aber mit Vorsicht zu genießen, sind Tarifmodelle, die mit einer Fondsanlage kombiniert sind. Ein Beispiel hierfür ist das Angebot der WWK, das parallel zur BU-Rente eine Altersrente in gleiche Höhe vorsieht. Obwohl die Grundidee positiv zu bewerten ist, empfehlen wir den Tarif nicht aufgrund fehlender Erfüllungsquoten und raten eher zur Vorsicht bei solchen Modellen.

Zusammenfassend lässt sich sagen, dass die Erwerbsunfähigkeitsversicherung eine wichtige Rolle in der Absicherung spielen könnte, jedoch eine sorgfältige Auswahl des Tarifs unter Berücksichtigung individueller Bedürfnisse und Risiken unabdingbar ist. Eine unabhängige Beratung kann hierbei wesentliche Unterstützung bieten.

Ein Fragenkatalog mit Testfragen zur Bewertung von Versicherungsbedingungen ist ein strukturiertes Werkzeug, das es ermöglicht, verschiedene Aspekte der Versicherungspolicen systematisch zu analysieren und zu bewerten. Dieses Instrument kann sowohl von Versicherungsgesellschaften als auch von Verbraucherschutzorganisationen, Maklern oder potenziellen Kunden verwendet werden, um die Qualität und Angemessenheit der Bedingungen einer Versicherungspolice zu beurteilen.

Struktur des Fragenkatalogs

Der Fragenkatalog besteht typischerweise aus einer Kombination von Testfragen und Qualitätsmerkmalen:

Testfragen sind in der Regel geschlossene Fragen (Ja/Nein oder Auswahlfragen), die darauf abzielen, spezifische, objektive Kriterien einer Police zu überprüfen, wie zum Beispiel „Sind auch Leistungen bei Arbeitsunfähigkeit in dieser Versicherung abgedeckt?“.

Qualitätsmerkmale sind Differenzierungen, die bei der Bewertung mit unterschiedlichen Erfüllungsquoten bewertet werden. Diese können bei uns zwischen 0 % bis 100 % liegen. So kann unter anderem ein Versicherer Leistungen aufgrund von Arbeitsunfähigkeit nur 18 Monate, ein anderer Versicherer bis zu 24 Monate, bis zu 36 Monate oder bis zum Vertragsende versichert haben.

Die Bewertung einzelner Fragen kann dann nochmals in der Gesamtbewertung hervorgehoben werden, um die Wichtigkeit herauszustellen. Wir nehmen insbesondere eine doppelte Bewertung von wichtigen Fragen in der Bewertungsart "Kombination" vor.

Vorteile des Einsatzes eines Fragenkatalogs

- Systematische Bewertung: Durch einen strukturierten Fragenkatalog können alle relevanten Aspekte der Versicherungsbedingungen systematisch und vollständig bewertet werden.

- Vergleichbarkeit: Die standardisierte Form der Fragen ermöglicht es, verschiedene Versicherungsprodukte effektiv miteinander zu vergleichen.

- Objektivität und Transparenz: Testfragen fördern eine objektive Beurteilung, während die klar definierten Kriterien Transparenz in den Bewertungsprozess bringen.

- Benutzerfreundlichkeit: Ein gut gestalteter Fragenkatalog kann auch von Laien benutzt werden, um die Komplexität von Versicherungsbedingungen zu durchdringen.

- Entscheidungshilfe: Der Katalog kann Versicherungsnehmern helfen, informierte Entscheidungen zu treffen, basierend auf klar definierten und relevanten Kriterien.

Nachteile des Einsatzes eines Fragenkatalogs

- Subjektivität bei Wertungsfragen: Trotz der objektiven Natur von Testfragen können Wertungsfragen subjektive Einschätzungen beinhalten, die von Benutzer zu Benutzer variieren können.

- Überkomplexität: Ein zu detaillierter oder umfangreicher Fragenkatalog kann für Benutzer überwältigend sein und die Nutzung erschweren.

- Dynamische Änderungen: Versicherungsbedingungen und gesetzliche Anforderungen können sich ändern, sodass der Fragenkatalog regelmäßig aktualisiert wird, um relevant zu bleiben.

- Fehlinterpretationen: Unklar formulierte Fragen oder die Fehlinterpretation von Fragen und Antworten können zu Missverständnissen oder irreführenden Bewertungen führen.

- Mangelnde Tiefe in spezifischen Bereichen: Ein standardisierter Fragenkatalog kann möglicherweise nicht alle spezifischen oder einzigartigen Aspekte einer Versicherungspolice erfassen.

Zusammengefasst ist ein Fragenkatalog mit Test- und Wertungsfragen ein nützliches Instrument, das helfen kann, die oft komplizierten und umfangreichen Versicherungsbedingungen zu bewerten und transparent zu machen. Die richtige Balance zwischen Tiefe und Verständlichkeit sowie regelmäßige Überprüfungen und Aktualisierungen sind jedoch entscheidend für ihre Wirksamkeit und Relevanz. Um die Übersichtlichkeit zu gewähren, wurde der Test erstellt, mit einem Teil oder Auszug aus dem gesamten Fragenkatalog. Der hier zur Verfügung gestellte Fragenkatalog beinhaltet also nur einen Teil aller Wertungsfragen, mit denen weitere Test- und Analysemöglichkeiten bestehen. Die Schwerpunktfragen wurden einer Ziel- oder Wertungsgruppe zugeordnet.